【今週のマーケットエッセンシャル】創刊直前版(2022年2月1日公開)

主筆・前田昌孝(元日本経済新聞編集委員)

なぜもっと話題にならないのか不思議なのが、国際通貨基金(IMF)が1月25日に発表した新しい世界経済見通しだ。新型コロナウイルスのオミクロン株の広がりが景気回復の足を引っ張ることは確かだろうが、IMFは2023年も世界経済の成長率が低下するとみている。株式相場にはマイナスだ。日経平均株価は1月31日に何とか2万7000円を回復したが、再び3万円台をうかがう日は来るのだろうか。

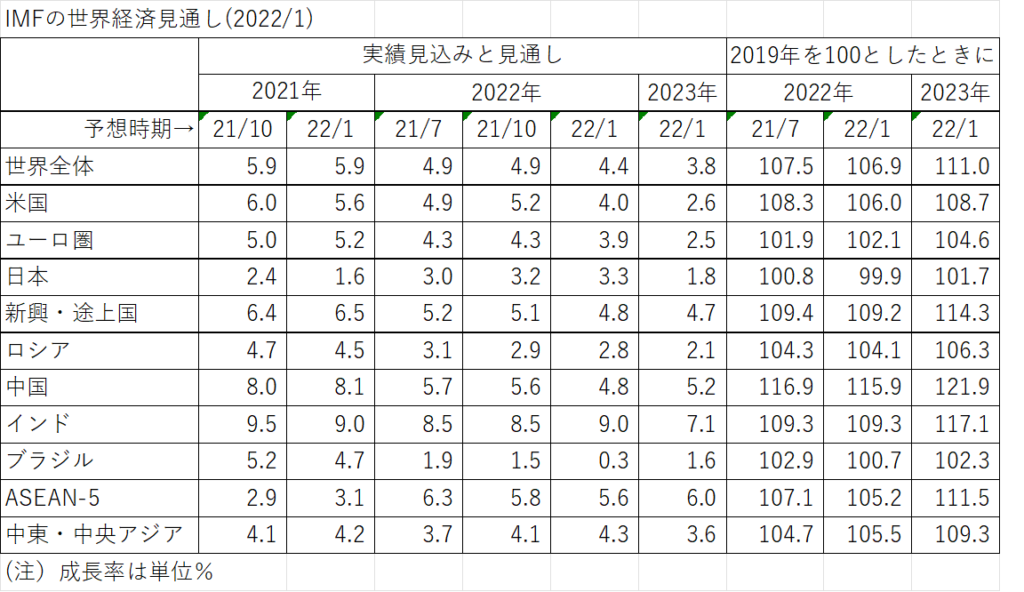

IMFは3カ月に1回、世界経済見通しを発表している。コロナの広がりを受けて従来の見通しを大幅に下方修正したのが、2020年4月のこと。2カ月後の6月にはこれを下方修正し、今回のパンデミック下では「最も厳しい見通し」を発表したが、その後は2020年10月、21年1月、同4月、同7月と上方修正を繰り返してきた。

しかし、見通しは再び暗転する。デルタ株、オミクロン株と次々と変異株が流行するなか、2021年10月には再び下方修正を迫られ、2022年1月の今回発表分ではさらなる下方修正を余儀なくなれた。

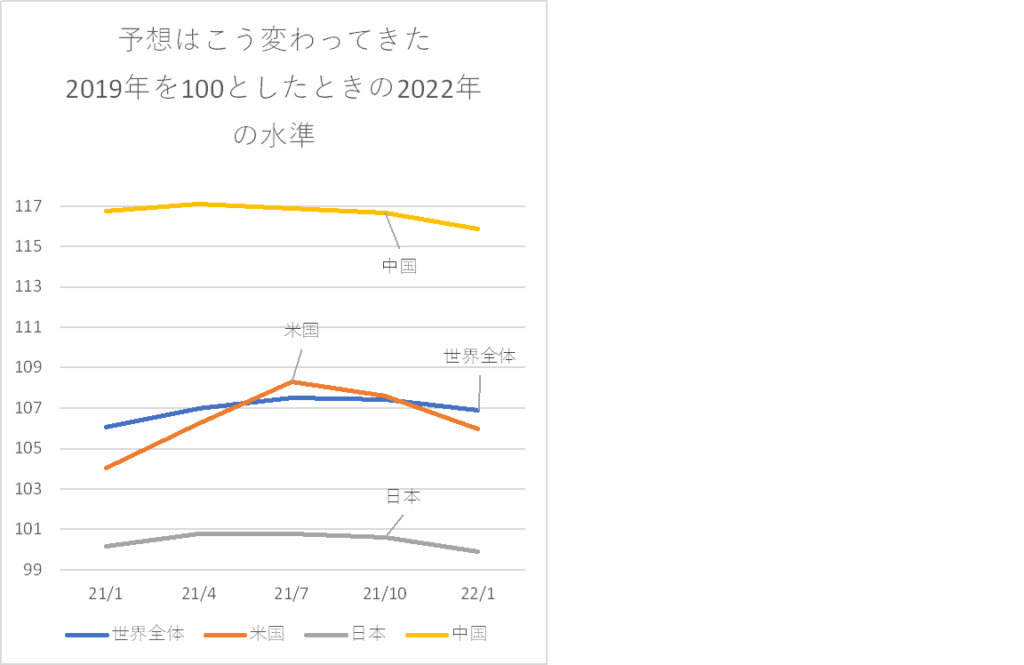

コロナが流行する前の2019年を100としたときの2022年の世界経済の水準(物価変動の影響を除いた実質国内総生産)がどれくらいになるとみていたかを振り返ると、2021年1月には106・1だった。それが同7月には107・5まで高まった。しかし、今回の見通しでは106・9まで下がった。

もともと超低成長の日本経済に対する見方はもっと厳しい。2019年を100として、2021年1月には2022年の日本経済の水準が100・2になるとみていた。同7月には100・8と上方修正したが、今回は再び99・9へ下方修正された。かろうじて登りのエレベーターに乗っていると思っていたのに、いつの間にか下っているような感じだ。

日経平均が1990年以来31年ぶりの高値を付けたと話題になったのは、わずか4カ月半前の2021年9月14日のことだった。この日の日経平均は3万670円まで上昇し、強気筋は1989年末に記録した最高値の3万8915円も視野に入ってきたとはやしていた。8月下旬を境にコロナの第5波も収束に向かっていた。

ところが、この日に相前後して野田聖子氏の自民党総裁選出馬が表面化した。野田氏が総裁になる可能性があったわけではないが、株式市場には大量の売りが出た。野田氏の出馬で票が割れる結果、構造改革路線を唱えていて市場関係者の期待も高かった河野太郎氏が首相に就任する可能性が消えたとみられたのだ。この日を境に株式相場は再び下げ歩調になった。2021年10月4日に岸田文雄氏が「新しい資本主義の実現」をひっさげて新首相に就いたものの、株式相場の反応をみる限り、市場参加者はまったく期待していないことがわかる。

オミクロン株の話のほかにも米国の利上げ、ウクライナ情勢、中国の不動産バブルの崩壊と世界の株式相場の下げ要因に関しては、情報があふれているから、ここでは繰り返さない。IMFの見通しをみて感じることは、ゼロコロナ政策をとっている中国経済の屈折をかなり厳しく見積もっていることだ。2021年の成長率は8・1%だったが、2022年には4・8%に急減速し、2023年も5・2%の成長にとどまるという。

ほぼゼロ成長の日本からみれば、うらやましい限りの成長率ではあるが、この程度の成長では中国社会は人々の不満が高まり、不安定化する恐れもある。今でも同じかどうかわからないが、日本は国難に遭遇すると、国民が一丸になって耐えて乗り切ることが多かった。中国の場合、歴史を振り返ると、たいていは内側から崩れていってしまうのだ。

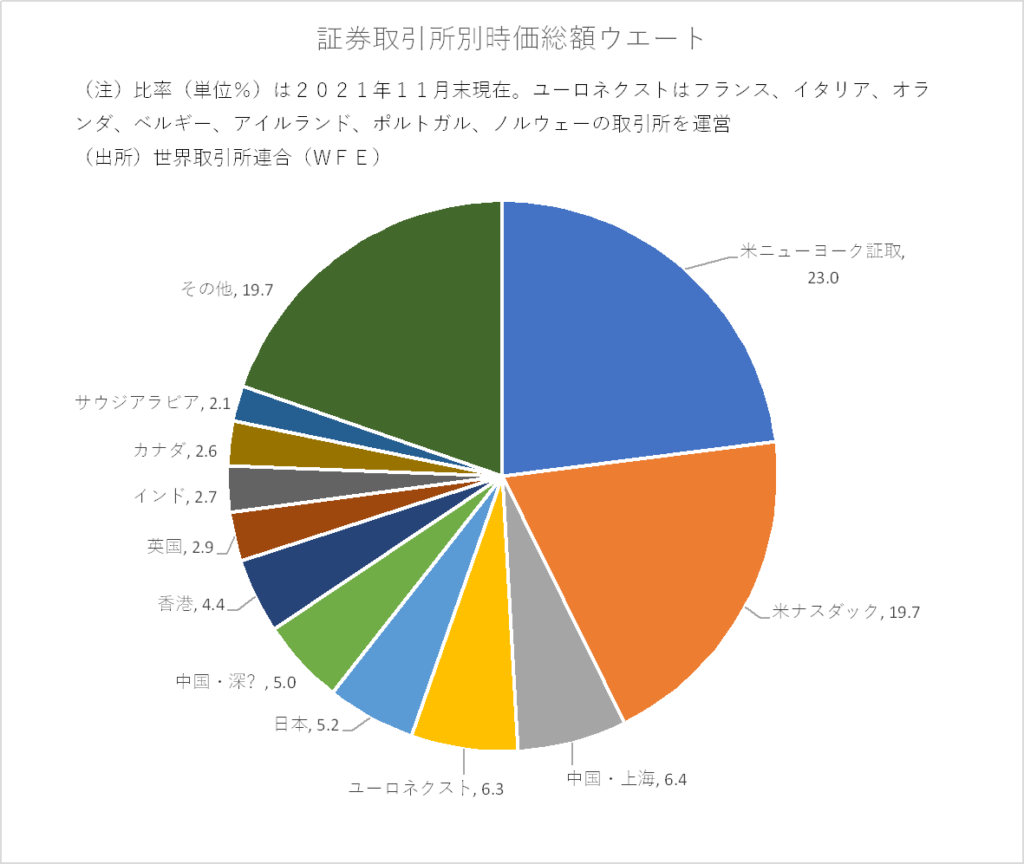

どこの国の為政者もやることだが、国民の不満が高じると、対外強硬策に打って出て、関心をそらそうとすることがある。香港を制御した実績をテコに、次は台湾に侵攻するのではないかとの見方もあろう。必然的に巻き込まれるに違いない日本の株式などは、世界に占める時価総額ウエートがもともと5・2%前後と、無視してもいい存在感なので、世界の投資家があえて買いたいとは思わないのはよくわかる。

世界経済はどうみても「中国」というけん引力を失いつつあるのだ。株式投資信託の運用担当者など約款上、資金のほぼ全額を個別株投資に振り向けていなければならない投資家は、どこまで下がるか気が気でないかもしれない。特に波乱相場では運用の巧拙が厳しく問われ、判断を間違えれば、プロの運用者として退場を迫られる可能性もあるからだ。

この点、長期投資の個人投資家の関心事は、絶好の買い場だと感じられるほどに株式相場が下がってくれるかどうかだ。投資手法は一人ひとり違うから、うかつなことはいえないが、東証が公表している投資部門別売買動向や日銀が公表している資金循環統計をみる限り、個人投資家はアベノミクスから始まった株高局面で積極的に保有株を売ってきて、手元資金は豊富に持っている。

お金の多くは銀行の普通預金やタンス預金に滞留しており、「もうこれ以上は下がらないだろう」というところまで、株式相場が下落するのを待っているのである。筆者には相場の先行きを予測する能力はないが、一般的に底値といわれるのは、①大台割れの水準②過去の安値と同値③株価純資産倍率(PBR)1倍割れの水準④過去の調整時の下落率と同率まで下げた水準、などだ。

特にPBRの1倍は、企業が持つ純資産の価値と、株式市場の時価総額がイコールになる水準なので、これを割るということは、市場が「ニッポン株式会社」に解散命令を突き付けることを意味する。東証1部の平均PBRは1月31日現在で1・22倍なので、日経平均が2万2000円前後まで下落すれば、1倍に到達するのではないか。

別に株式相場が下落するということを予測しているわけではないが、「もし下がるのならばどこまで行くのだろう」という頭の体操をすることは大切だ。

過去の日経平均の下落率は英国の欧州連合(EU)離脱が決まったときには28・3%(2015年6月24日から2016年6月24日までの下落率)、コロナ下では31・8%(2018年10月2日から2020年3月19日までの下落率)だった。これを当てはめれば、底値は2万2000円弱、あるいは2万1000円弱ということができる。

もちろん株価が上がるか下がるかなどは神のみぞ知る話だ。本当に世界の株価が大きく調整するのならば、これまで低迷していた日本株は「先に下がっていた分、下げ余地が小さい」という見方から、グローバルの投資家がお金を振り向けてくる可能性もある。世界には経済的混乱が社会不安に結びつく国も多いが、日本人はこの点ではなぜかおとなしいから、お金を避難させる先としてうってつけなのだ。

ベテランの投資家は株式相場が波乱局面を迎えても、それぞれの経験を踏まえて判断すればいいだけのことだが、気になるのは積み立て型の少額投資非課税制度(つみたてNISA)などを活用してコツコツと投信積み立てを始めた若年層の投資家が、右往左往する恐れがあることだ。仕事で苦労しながら稼いだお金が、相場変動の影響で見る間に減っていくのは、あまり気分のいいものではない。

しかし、何十年間も投資をし続けるのならば、株価急落で評価額が半分になるような場面には、何回か遭遇するはずだ。だからリスク商品への投資は余裕資金の範囲内でしなければならないのであり、相場が混乱しているときこそ、長期を見据えてじっくり構えなければならないのである。株式相場が一筋縄ではいかなくなったいまは、自分の投資スタイルを固める好機といえるのではないだろうか。

(本稿は2月2日に創刊する有料ブログ「今週のマーケットエッセンシャル」の創刊直前版です。明日から毎週水曜にお届けする「今週のマーケットエッセンシャル」は、有料ブログとして販売するほか、一部の証券会社には有料配信いたしますので、転送などはお控えいただきますようにお願いいたします)

コメントを残す

コメントを投稿するにはログインしてください。